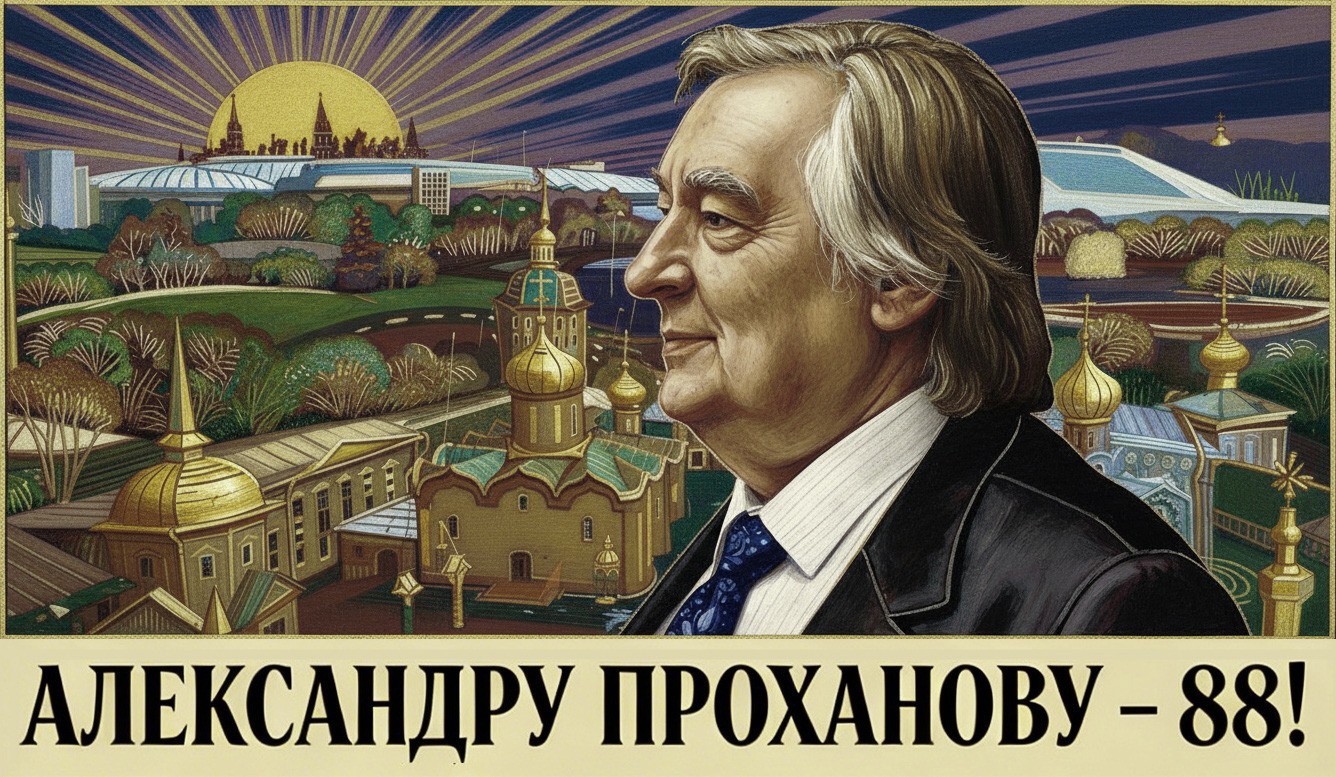

№38 (670) от 20 сентября 2006 г. Web zavtra.ru Выпускается с 1993 года.

Редактор — А. Проханов.

Обновляется по средам.

Стив Роуч

«НОВЫЙ МИР» ГЛОБАЛЬНОЙ ЭКОНОМИКИ

На наших глазах рушится миф о Pax Americana, однополярном "мире по-американски", о Соединенных Штатах как единственном "глобальном лидере" современного и будущего человечества. Эту новую реальность начинают осознавать как в самих США, так и за их пределами. Одно из свидетельств тому — статья одного из ведущих экономических аналитиков Уолл-Стрита Стивена Роуча, в которой он настаивает на необходимости снизить национальный уровень потребления, тем самым открыто посягая на главный тезис "команды Буша" о том, что "американский образ жизни обсуждению не подлежит". О системных проблемах современных США детально рассказывает уникальное исследование известного отечественного экономиста Михаила Хазина.

Начавшийся процесс геополитического ослабления Америки неизбежно будет сопровождаться её "откатом" из мира, попыткой изолироваться от него и сосредоточиться на собственных проблемах. В связи с этим возникнет глобальный "вакуум влияния", что даст новый шанс для возвышения России, нынешний потенциал которой, кажущийся несерьезным на фоне американского колосса, приобретет новое значение и динамику, позволит реализовать проект Пятой империи.

Однако нынешняя Российская Федерация, во многом выстроенная по американским образцам "экспортной демократии" и под безусловное следование в фарватере США, сохраняя эти качества, находится под угрозой рухнуть в катастрофу вместе с Соединенными Штатами по всем параметрам, социально-экономическим и внутриполитическим в том числе. Именно сегодня, в условиях "затишья перед бурей", решается, какой из двух сценариев: возвышения или катастрофы, — будет реализован российским обществом и государством.

Ровно шесть лет назад впервые зазвучали разговоры о "глобальной перебалансировке". Лопнул спекулятивный пузырь на рынке акций, экономика США стремительно падала в рецессию, американоцентричной мировой экономике грозили большие неприятности. Срочно требовалась перебалансировка — и чем быстрее, тем лучше. Мир нуждался в новых стимулах экономического роста. США с огромным дефицитом текущего счета в размере $415 млрд., или 4% от ВВП в 2000 году были не способны выполнять функцию основной движущей силы в мировом масштабе. Требовалась поддержка со стороны "отстающих", — в частности, Европы, Японии и некоторых крупных экономик развивающегося мира. Помощь так и не подошла. Тем не менее, мировая экономика не распалась на миллион частей. Напротив, дисбалансы продолжили усиливаться, дефицит текущего счета в США вырос до рекордного значения на уровне $791 млрд. в 2005 году, до 6,5% от ВВП. Разрыв между дефицитами и профицитами в мире увеличился до 6% от ВВП в 2005 году, что в два раза больше, чем 3% в 2000 году.

Несбалансированный мир сумел выиграть время. Теперь, оглядываясь назад, легко понять, как ему это удалось. Опасаясь того, что пузырь, лопнувший на рынке собственного капитала, приведет страну к дефляции "в японском стиле", ФРС кинулась искать спасение в активном ослаблении монетарных условий, в результате которого краткосрочные процентные ставки упали до невиданных ранее уровней — 1%. В итоге началась эпоха пузырей: на смену пузырю на рынке акций пришел пузырь на рынке недвижимости. Это всё, что было нужно американскому потребителю. Благодаря передовым финансовым технологиям американские собственники жилья быстро начали извлекать собственный капитал, пользуясь вечнорастущей ценой на недвижимость; вырученные средства пускались на финансирование потребления и заменяли сбережения. Не сомневаясь в устойчивости роста, зависящего от активов, американские домохозяйства без зазрения совести сокращали норму сбережений, основанных на доходах. В 2005 году личная норма сбережения впервые с 1993 года стала отрицательной. Вкупе с непомерным дефицитом бюджета правительства это сильно снизило общие показатели сбережения по стране до рекордных минимумов. Таким образом, США были вынуждены привлекать сбережения извне, и, следовательно, стимулировать рост дефицита текущего счета с целью привлечь капитал. Остальной мир, испытывая нехватку внутреннего спроса и страдая от избыточности сбережений, с большим удовольствием воспользовался предоставленной возможностью.

Однако всему рано или поздно приходит конец. И, точно так же, как и пузырь на рынке акций шесть лет назад, сегодня умирает пузырь на рынке недвижимости. Более того, резкий рост на рынке собственного капитала маловероятен, поскольку маржа прибыли компаний оказалась под угрозой. Это значит, что беззаботное время, когда потребление в США подпитывалось благодаря спекулятивным действиям на рынке активов, подходит к концу. Для американских домохозяйств это означает возвращение к основам основ — необходимости ориентироваться на формирование дохода, а не на создание благосостояния. Таким образом, скорее всего, должно произойти увеличение нормы личного сбережения и, как следствие, снижение потребности в иностранных вложениях. Это поможет сформировать базу для сокращения огромных дефицитов в США. Однако решение проблем в США может повлечь за собой серьезные проблемы для остального мира. Это связано с тем, что большинство стран страдают от низкого внутреннего спроса и, как следствие, зависят от продаж американским потребителям. Наибольшему риску при этом подвержены партнеры США по североамериканскому соглашению по свободной торговле — Канада и Мексика, поскольку экспорт этих стран в США составляет 25% от совокупного ВВП. Китай также может оказаться в затруднительном положении, поскольку экспорт составляет 35% от ВВП, при этом основным внешним потребителем является Америка. Более того, цепь поставок Китая может стать проводником негативных последствий сокращения потребления в США для азиатских торговых партнеров, в частности, Японии, Кореи и Тайваня, а также для крупнейших поставщиков ресурсов в Латинской Америке, Австралии и даже в Африке.

Остальной мир, убаюканный затянувшимся праздником жизни в США, оказался не готовым к серьезным изменениям экономического климата. При этом процесс перебалансировки несбалансированного мира — очень важная и очень тонкая операция, которую нельзя оставлять на произвол судьбы и рынков. Политики всего мира должны взяться за это дело.

Можно выделить три ключевых элемента стратегии перебалансировки. Первое. Руководство США должно принять меры для снижения чрезмерного потребления, движимого истощением активов. Необходимо использовать средства налоговой политики, чтобы откорректировать компромисс между потреблением и сбережением. В сложившейся ситуации имеет смысл усилить налог на потребление — либо налог на внутренние продажи, либо НДС; это не только стимулирует сбережения, но и увеличит налоговую базу и сократит дефицит бюджета, что в итоге приведет к росту национального показателя сбережений и ослабит дефицит текущего счета. Кроме того, США необходимо придерживаться более жесткой монетарной политики, направленной на сокращение избыточной ликвидности, которая привела к синдрому множественных пузырей.

Второе. Остальные страны должны более активно стимулировать частное потребление. Это освободит мир от чрезмерной зависимости от американского потребителя и поможет сгладить негативные последствия сокращения экспорта в США. В свою очередь, меры по стимулированию потребления будут неэффективными без структурных реформ на рынке труда в Европе и Японии. Китаю также нужно усилить внутренний спрос; в этом отношении многообещающе выглядят компоненты плана 11-й пятилетки, связанные с потреблением.

Третье. Лидеры глобализации: страны G7, МВФ и крупнейшие центробанки мира, — должны сохранять приверженность принципам перебалансировки. Пока всё хорошо. МВФ недавно начал предпринимать действия, направленные на проведение многосторонних консультаций и исследований, которые изначально подразумевали участие США, Японии, Китая и Саудовской Аравии. Крупнейшие центробанки, кажется, непреклонны в своем стремлении сократить ликвидность. А канцлер Германии Ангела Меркель — новый председатель "большой восьмерки" в следующем году, намерена сделать особый акцент на проблеме глобальной перебалансировки. Быстрого решения проблемы не будет. Многие питают наивные иллюзии, что валютные корректировки, в частности, значительное обесценение доллара — это короткий путь к глобальной перебалансировке. Возможно, в прошлом это бы и сработало, но не теперь. Глобализация ослабила влияние валютных колебаний на реальные торговые потоки. Более того, самый крупный дефицит — американский дефицит текущего баланса, который отчасти является следствием избыточного потребления, основанного на истощении активов, привел к тому, что импорт в США в два раза превышает экспорт. Таким образом, надо признать, что у нас нет никакой альтернативы хирургическому вмешательству. Предоставленные самим себе, корректировки на рынках активов могут привести к очень разрушительным последствиям. Чтобы избежать катастрофических последствий, политика должна играть более значительную роль, устраняя именно причины дисбалансов. Если власти сумеют сместить центр мирового потребления из США, серьезных осложнений, возможно, удастся избежать.

Автор — главный экономист «Morgan Stanley»

1.0x