Антиофшорная кампания во время социальных и экономических вызовов становится одной из важнейших в политической повестке, вплоть до конкретных поручений президента и решений Правительства. В России больше полугода действует 15%-ный налог на проценты и дивиденды, выводимые в некоторые офшоры. Судя по статистике за этот период, изменения в платёжном балансе и структуре внешней торговли пока минимальны и спорны.

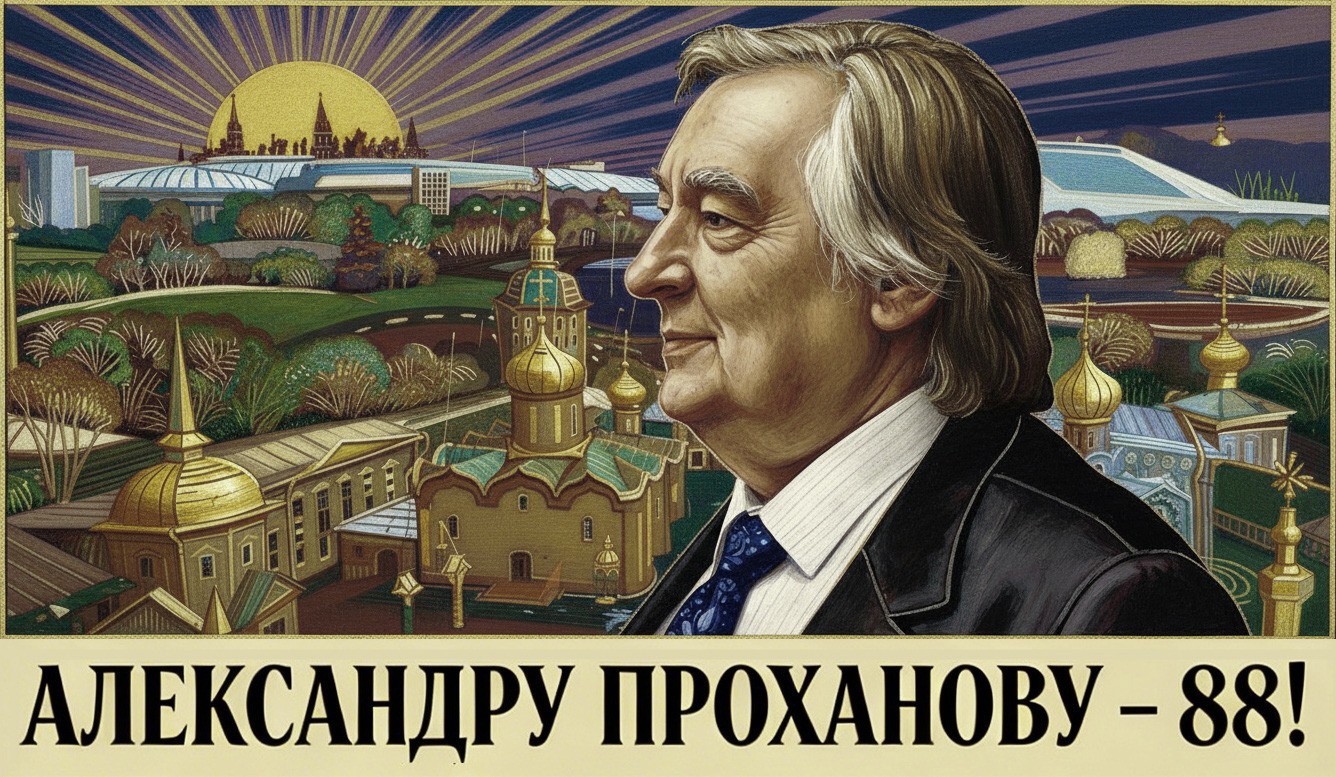

В офшоры ежегодно выводятся десятки миллиардов долларов, что сопоставимо с рекордным антикризисным приростом государственного долга в 2020 году. Газета "Завтра" и телеканал "День" неоднократно поднимали эту тему, и именно нами была заострена проблематика Нидерландов как одного из крупнейших в мире офшорных хабов, после чего эта страна стала четвёртой на пересмотр соглашения об избежании двойного налогообложения после Кипра, Мальты и Люксембурга. Кстати, "День ТВ" был взломан в августе 2020 года, на следующий день после выхода ролика по офшорной тематике.

Кажется, актуальность антиофшорной кампании проходит вместе с острой фазой ковидного кризиса: в 2021 году цены на нефть высоки, российскому платёжному балансу и федеральному бюджету ничто не угрожает, экономика нормализовалась и заклинается прогнозистами на ускоренный рост. Однако скачок государственного долга на 5 трлн рублей за 2020 год пошёл на предотвращение спада, а занимать такие внушительные суммы для стимулирования роста несколько лет подряд не получится. Выход из ковидного кризиса наложился на большой всплеск инфляции, который отзовётся в 2023–24 годах необходимостью роста бюджетных расходов на увеличенную индексацию зарплат и пенсий, а также смет государственных инвестиционных программ.

Изменение схем вывода капитала при неизменности сумм этого вывода

Банк России опубликовал данные по платёжному балансу за I полугодие 2021 года, которые говорят о спорных успехах в борьбе с выводом капиталов из нашей страны. Так, за рубеж было выплачено инвестиционных доходов за I полугодие 2021 года на 36 млрд долл. (за полугодие 2020 года – 32 млрд долл., за полугодие 2019 года – 47 млрд долл.), примерно 80% из которых приходится на «прочие секторы», под которыми подразумеваются различные предприятия. Было приобретено зарубежных финансовых активов «прочими секторами» за I полугодие 2021 года на 25 млрд долл. (за полугодие 2020 года – 15 млрд долл., за полугодие 2019 года – 16 млрд долл.).

Суммарно по этим двум статьям за полугодие 2021 года выведено 61 млрд долл., что чуть меньше доковидного полугодия 2019 года с выведенными 63 млрд долл. Получается, что в ответ на новый 15%-ный налог вывод денег просто перераспределился на треть с дивидендов и процентов на покупки финансовых активов. Отметим, что выведенные за полугодие 61 млрд долл. при курсе 75 рублей за доллар составляют 4,6 трлн руб., что лишь немного меньше огромного прироста государственного долга на 5,4 трлн руб. в кризисном 2020 году.

В выводе капитала принято винить российский инвестиционный климат. Критики российской экономической модели обычно указывают на чрезмерную роль государственных предприятий и силовиков, большие налоги и бюрократию, неэффективную судебную систему, на малое число прибыльных мест вложений денег внутри страны, что концентрированно выражается в средних местах России в ангажированных международных рейтингах типа Doing Business.

Оставим специалистам детальный анализ реальности этих рейтингов, а здесь отметим, что в Западной Европе и США у российских олигархов очень немного успешных историй. В этих странах нет заметных российских торговых сетей или российских застройщиков, российские металлурги потеряли подавляющую часть своих инвестиций в западные заводы, есть лишь буквально единичные нишевые сети АЗС. Общественность больше знает о вложениях беглых российских банкиров в винные бутики и люксовую недвижимость, нежели о реальных историях преумножения денег, с которыми «жертвы режима» бежали из России в якобы лучший инвестиционный климат.

Продолжение вывода капиталов банально связано с оптимизацией налогов. Налоговая система России и других крупных стран требует в разы больших сумм налогов на заработную плату или дивиденды по сравнению с офшорными юрисдикциями. Выплата дивидендов по-правильному включает уплату 15%-ного налога на прибыль и 15%-ного налога на доходы физических лиц (НДФЛ именно по ставке 15%, поскольку речь о крупных доходах). Выплата крупных зарплат, премий и бонусов потребует уплаты социальных взносов в части пенсионного страхования по ставке 10%, медицинского страхования по ставке 5,1% (вновь по крупным суммам с учётом регрессии), а также НДФЛ по ставке 15%. Еще следует помнить про специфику НДС по правильным выплатам внутри России и манипуляции этим налогом при внешней торговле (но это предмет отдельной статьи). Даже повышенная с 2021 года до 15% ставка на вывод процентов и дивидендов в офшоры всё равно остаётся значительно меньше указанных налогов и взносов.

США при Байдене предлагают глобальный налог на прибыль по ставке 28%, распространяемый на все страны, в том числе на офшоры, хотя и с поэтапным введением. Эта ставка налога совершенно случайно близка к российским (15+15)% по дивидендам или (10+5+15)% по крупным зарплатам, если их выплачивать без офшоров. Страны Большой семёрки и Большой двадцатки поддержали американскую инициативу, поскольку одинаково теряют деньги, уходящие в маленькие страны с маленькими налогами. После глобального финансового кризиса 2008 года страны Большой двадцатки и ОЭСР пытаются обуздать офшоры, но с очень небольшими успехами. Поэтому только выравнивание внутренних и офшорных налоговых систем станет значимой основой для сокращения налоговой подоплёки вывода капиталов. В этой связи "Завтра" уже писала о полезности для России комплексного соглашения с США по тематике налога на прибыль, вывода денег в офшоры и торговли углеводородами.

Крупные страны также модифицируют свои налоговые системы в сторону поощрения капиталовложений в промышленность и повышенного обложения портфельных инвестиций в ценные бумаги. Повышение ставки налога на прибыль до 28% сочетается с уже введёнными инвестиционными налоговыми вычетами и ускоренной амортизацией, но только по вложениям в реальное производство с чёткими критериями реальности. Налог нобелевского лауреата Джеймса Тобина на чисто финансовые транзакции буквально протискивается в антикризисную повестку в Евросоюзе и США, вуалируясь другими названиями и более жёсткими критериями обложения. Эти страны размышляют о режиме нормальной доходности на вложенный капитал, с резким ростом налогов на аномально большую доходность, которая часто сопровождает вывод денег в офшоры. Аналогами этому являются НДФЛ на нетипично высокие ставки по вкладам, на нетипично низкие ставки по кредитам или на вывод денег с индивидуальных инвестиционных счетов сверх сумм первоначальных вложений.

Выпадение товарных экспорта и импорта из антиофшорной повестки

Среди крупных стран Россия имеет одну из самых высоких долей экспорта и импорта в структуре ВВП. По данным Всемирного банка за 2017 год, доли экспорта и импорта в ВВП России составляли 26% и 21%, что заметно больше Китая с 20% и 18%, Японии с 16% и 15%, США с 12% и 14%, Бразилии с 13% и 12%. Именно товарные экспорт и импорт являются самыми трудными для выявления схем вывода денег в офшоры, поскольку там хитроумно переплетаются реальные и схемные операции. Формально товарный экспорт в I полугодии 2021 года восстановился до 203 млрд долл. (в полугодии 2020 года – 160 млрд долл., в полугодии 2019 года – 204 млрд долл.). Товарный импорт в I полугодии 2021 года скакнул быстрее экспорта и составил 141 млрд долл. (в полугодии 2020 года – 110 млрд долл., в полугодии 2019 года – 117 млрд долл.). То есть, при продолжении вывода капитала в прежних объёмах платёжный баланс России ухудшился за счёт резкого роста импорта на 24 млрд долл. на фоне прежнего объёма экспорта.

Получается, что российские граждане и предприятия купили товаров в нестабильном I полугодии 2021 года в долларовом эквиваленте на 21% больше даже доковидного полугодия 2019 года. Но это не стыкуется с потребительской и инвестиционной реальностью, даже с поправкой на скачок восстановительного спроса и глобальной инфляции. Просто импорт ряда товаров, особенно с нулевыми или минимальными пошлинами и НДС, является удобным инструментом вывода денег.

Формально, подавляющая часть товаров импортируется в Россию из крупных стран, которые не относятся к откровенным офшорам: Китай (за январь-май 2021 года импортировано товаров на 26 млрд долл.), Германия (11 млрд), США (7 млрд), Италия (5 млрд), Франция (4 млрд) и т.д. Однако цепочку контрактов и платежей по импорту вполне можно удлинить на внешне не связанного с российским импортёром посредника в одной из этих стран, затем «пристегнуть» контрагентом компанию из Нидерландов или Кипра, а потом и откровенный офшор.

Так можно покупать за рубежом якобы уникальные и никакими способами не производимые в России цветы и картофель, присадки для топлива и масел, покрытия для изделий из металла, семена и виноматериалы, микрочипы и обычные бытовые выключатели, субстанции для лекарств и т.п. Почти у каждого крупного российского предприятия и даже у крупной государственной закупки обнаружится в номенклатуре закупок и цепочке поставщиков очень «уникальная» импортная позиция и иностранный контрагент, поскольку «импортный» НДС можно переложить на следующего российского покупателя, а то и возместить через реальные или фиктивные капитальные вложения.

В наших публикациях 2020 года указывалось на интересную роль Нидерландов в российском экспорте. По данным Федеральной таможенной службы (ФТС), за январь-май 2021 года маленькие Нидерланды с населением 17 млн человек закупили наших товаров на 14 млрд долл. (8,5% всего российского экспорта), при экспорте в Германию с населением 83 млн человек на 10 млрд долл., в Италию — на 5 млрд долл., во Францию – на 3 млрд долл. Объясняется это тем, что Нидерланды являются страной с самым большим в мире количеством соглашений с другими странам об избежании двойного налогообложения, включая Россию, Кипр, Мальту, Люксембург и многие другие страны.

В январе 2021 года Нидерланды под давлением крупных стран немного увеличили налоги на выплаты дивидендов и роялти в откровенные офшоры, но далеко не во все и далеко не по всем основаниям перевода денег. Не случайно многие российские крупнейшие корпорации не собираются сворачивать в Нидерландах свои официальные структуры или своих значимых контрагентов.

Вопросы к импорту оборудования с нулевыми НДС и пошлинами

Россия среди крупных стран является лидером по доле импорта оборудования, который составляет половину в товарной номенклатуре импорта в целом. Так, по данным ФТС, за январь-май 2021 года оборудования было импортировано на 55 млрд долл. (из суммарного импорта 112 млрд долл.), за ковидный 2020 год – на 110 млрд долл., за доковидный 2019 год – на 113 млрд долл. (7,2 трлн рублей по курсу 64 рубля). По данным ФТС, в 2019 году экспортировано машин и оборудования на 17 млрд долл. или на 1 трлн рублей. Ещё небольшое количество импортированного и произведённого в России оборудования приобретается населением.

По данным Росстата, инвестиции в основной капитал в части приобретения и ввода в эксплуатацию машин и оборудования составили в 2020 году 7,5 трлн рублей (100 млрд долл. по курсу 75 рублей за доллар), в 2019 году — 7,1 трлн рублей (112 млрд долл. по курсу 64 рубля за доллар). Росстатовский сборник «Промышленное производство в России» за 2019 год по укрупнённым позициям машин и оборудования, транспортных средств, электрического оборудования, компьютеров и электронных изделий показывает внутреннее производство суммарно на 8,2 трлн рублей.

Получается «интересная» стыковка статистики по импорту, внутреннему производству, экспорту и инвестициям в оборудование. В 2019 году предприятия импортировали машин и оборудования, по данным ФТС, на 6,9 трлн рублей (за вычетом покупок населения), внутреннее производство машин и оборудования, по данным Росстата, составило 8,2 трлн рублей, минус экспорт на 1 трлн рублей, а внутренние инвестиции в эти самые машины и оборудование – 7,1 трлн рублей. То есть всё внутреннее производство оборудования за вычетом экспорта равно внутренним инвестициям в покупку оборудования, но тогда куда девается импорт оборудования на аналогичную внутренним инвестициям величину? Либо внутреннее производство оборудования основано на импорте с его минимальной переупаковкой и минимальной же добавленной стоимостью, либо импорт оборудования является очень удобной схемой вывода денег за рубеж.

Одна из причин столь активного увлечения импортным оборудованием проста – много позиций с нулевыми пошлинами и НДС. Другая причина – это возмещение из бюджета НДС по капитальным вложениям. Например, есть Постановление Правительства РФ от 30 апреля 2009 года №372 «Об утверждении перечня технологического оборудования, аналоги которого не производятся в Российской Федерации, ввоз которого не подлежит обложению налогом на добавленную стоимость», с последующими уточнениями. Формально перечень оборудования в этом постановлении всего на несколько страниц, но многие позиции более чем обширные. В этом Постановлении нулевой НДС установлен на импорт оборудования по производству бензола, сжиженного природного газа, для виноделия, изготовления коробок, на машины швейные, станки ткацкие, трубопрокатные станы, машины для вакуумного литья и многое другое. На сайте ФТС можно найти подробные детали импорта и вычленить долю машин и оборудования с нулевым НДС, но указанное постановление и канал вывода денег за рубеж — не единственная проблема.

Необходимо политически признать, что импорт любого оборудования должен облагаться НДС, причём без последующего возмещения этого НДС под капитальные вложения. Это перекроет один из каналов вывода денег за рубеж и игрища с товарной номенклатурой импорта, а также усилит стимулы для реального наращивания внутреннего производства оборудования. Подавляющая часть российского экспорта приходится на углеводороды и другое сырьё, которое в конечном счёте в полном объёме облагается НДС в странах-покупателях, но почему-то половина российского импорта из этих стран (в части оборудования) освобождается в России от уплаты НДС через нулевые пошлины или возмещение по капитальным вложениям.

Справедливо мнение, что усиление налогового бремени на капитальные вложения ухудшит конкурентоспособность российских производителей, но наши производители одновременно страдают от пониженного спроса на отечественное оборудование из-за схем с импортом и вывода денег. Компромиссы и компенсации можно заложить в точечные настройки вычетов по налогу на прибыль, НДПИ или экспортным пошлинам, которые менее подвержены манипуляциям с выводом капиталов. Сторонникам ВТО и свободы торговли следует напомнить про новый европейский углеродный налог, бремя которого превысит проблематику НДС.

Например, точно необходим НДС на импорт в Россию европейских и американских самолётов, строительной техники, грузовых и легковых автомобилей, без его возмещения под капиталовложения. Boeing и Airbus получают от своих правительств десятки миллиардов долларов или евро субсидий на новые разработки, военные заказы, поддержку экспорта через антикризисные меры. Субсидии западных стран своим производителям автомобилей более завуалированные, но они столь же внушительные, особенно через государственные закупки и антикризисные меры. Более того, подавляющая часть авиаперелётов или иностранных автомобилей никак не являются предметами первой необходимости, доступными для подавляющего большинства россиян. В рамках донастройки прогрессии российской налоговой системы, вместо роста НДФЛ и схем ухода от него лучше ввести НДС на все выплаты за рубеж по самолётам и автомобилям, включить этот НДС в повышенную цену. Это будет ещё и справедливый источник денег для субсидирования перелётов и перевозок с Дальнего Востока или на детский отдых.

Простой налог на сомнительные выплаты за рубеж

Сомнительные выплаты за рубеж должны облагаться налогами, адекватными налогам на добросовестного российского производителя. Сомнительными должны признаваться выплаты на приличные суммы в пользу юридических или физических лиц небольших стран с низкими налогами или в пользу специальных юридических лиц с низкими налогами в крупных странах. Конечными производителями критически важных для России импортируемого оборудования, сырья или потребительских товаров почти всегда являются крупные публичные компании, которые именно в силу своей величины и публичности опасаются напрямую заниматься налоговой оптимизацией. Если контракт, и платёж идёт напрямую такому крупному публичному юридическому лицу с очевидным общим налоговым режимом, тогда в цену импорта просто включается НДС. Если же появляется посредник в виде некой непубличной некрупной компании либо даже дочерней организации из другой страны или с другим юридическим статусом, то в цену и в платёж плюсом к НДС добавляются антиофшорные 15%.

Проверять зарубежного контрагента на статус крупного, публичного конечного производителя совсем не трудно. Такие компании обычно включаются в различные мировые, страновые или отраслевые рейтинги по величине производства или продаж. Маркировка товаров обычно указывает юридическое лицо и адрес конечного производителя, а любой крупный российский импортёр стремится убрать ненужных посредников и выйти на конечного производителя. Российские специализированные налоговые инспекции и таможни также накопили достаточный опыт по пониманию реального происхождения и номенклатуры товаров. Публичные компании на то и публичные, что публикуют свою финансовую отчётность с большим количеством страниц приложений и пояснений. Налоговые органы многих западных стран обязаны раскрывать данные о налогах крупных корпораций, включая конкретные суммы налоговых преференций и государственной поддержки. Политики, журналисты, отраслевые лоббисты в этих странах очень любят копаться в «грязном белье» крупных налогоплательщиков.

Облагаться антиофшорным налогом должны именно любые выплаты в пользу сомнительных юрисдикций и юридических лиц. Это и импорт товаров и услуг, и всевозможные лизинг, роялти, консалтинг, проценты, дивиденды, страховка, покупка акций или облигаций, финансовые услуги, деривативы и т.д. Исключений быть не должно, иначе игра против государственных органов с помощью схем увода денег продолжится. Как в случае с новым 15%-ным налогом на проценты и дивиденды, введение которого лишь перераспределило выплаты по инвестиционным доходам в пользу покупок финансовых активов. Поскольку НДС на финансовые (в отличие от товарных) транзакции не предусмотрен, то на такие транзакции должен уплачиваться антиофшорный налог по ставке 30% или 35%. От антиофшорного налога на выплаты за рубеж могут освобождаться добросовестные налогоплательщики, которые в России платят дивиденды, налог на прибыль и НДФЛ, либо платят зарплату, страховые взносы и НДФЛ.

Аналогом предлагаемого антиофшорного налога является практика противодействия легализации преступных доходов и НДФЛ по ставкам 30-35%. В противодействии легализации накоплен большой опыт, включая широкие критерии таких операций, их изучения и сообщения в Росфинмониторинг. Российские государственные органы достигли огромного прогресса в борьбе с обналичкой, причём за много лет до последних достижений по цифровизации. Обширная практика также нарабатывается по проблематике коррупции высших государственных должностных лиц и государственных служащих, особенно в западных странах. Отголосками этих практик являются уведомления и галочки, с которыми каждый россиянин сталкивается при открытии вклада или при крупном переводе денег. Российским НДФЛ по ставке 35% облагаются выигрыши и призы, повышенные проценты по вкладам или экономия на процентах по кредитам, а по ставке 30% – все прочие доходы физических лиц – нерезидентов.

Во избежание воплей о подрыве российского инвестиционного климата следует отдельно подчеркнуть, что американские или британские реалии ещё более жёсткие по сравнению с российскими по части противодействия легализации и высоких ставок налогов. Количество сообщений в средствах массовой информации о проблемах отдельных фигурантов российского списка Форбс с американскими или британскими контролирующими органами значимо больше пресловутого списка бизнес-омбудсмена Титова. Любой российский инвестор в акции американских эмитентов, а с недавних пор – и каждый ютуб-блогер, знают, как легко и сразу удерживается 30% в пользу американских налоговых органов и как долго потом разбираются с применимостью налоговых вычетов и пониженных ставок налогов. Любой владелец лондонской недвижимости может рассказать о «письмах счастья» из британских налоговых органов с запросом на подтверждение легальности происхождения денег на покупку недвижимости, даже если такая покупка была десятилетия назад.

До президентских выборов 2024 года остаётся чуть больше двух лет, и желательно принять уже осенью этого года налогово-бюджетные решения, чтобы успеть их реализовать до 2024 года. Поправить подорванное инфляцией благополучие десятков миллионов бюджетников и реально увеличить государственные инвестиции вполне можно только за счёт реальной антиофшорной кампании. Начавшийся международный торг за американский глобальный налог на прибыль и европейский углеродный налог также даёт окно возможностей для российского реального антиофшорного налога.