Ещё со времен Адама Смита известно, что новые деньги в обращении должны появляться вследствие расширения товарного производства и выпуска новых объёмов продукции. При этом увеличиваются сборы налогов и доходы казны. Однако наше правительство предпочитает компенсировать дефицит бюджета увеличением налоговых поборов с населения и снижением индексации пенсий. Последние его новации в этом направлении — увеличение возраста выхода на пенсию и одновременно повышение ставки налога на добавленную стоимость.

Вопреки ложным представлениям, бытующим, в том числе, во властных кругах, все налоги в стране, за исключением экспортных, а также страховые взносы предприятий, в конечном итоге, выплачиваются не изготовителями и не продавцами продукции, а населением страны, когда оно приобретает продукты питания, потребительские товары и услуги. Дело в том, что промышленная продукция сама по себе никому не нужна, если она не востребуется в производстве потребительских товаров и оказании услуг. Поэтому в ценах конечной потребительской продукции концентрируются все денежные затраты, которые востребовались на всех этапах (переделах) её производства и сбыта, включая выплачиваемые участниками кооперационных сообществ налоги и полученную ими прибыль. К примеру, в цену буханки хлеба включены все удельные затраты на её изготовление: от стоимости сельхозработ по выращиванию зерна и оплаты всех необходимых для этого ресурсов и сельхозтехники до стоимости производства муки, выпечки и перевозки хлеба в магазин. Да ещё с суммарной прибылью участников этого кооперационного процесса и включаемыми в цену хлеба или сверх неё налогами. Приобретая тот же хлеб, население платит тем самым неформальный налог с продаж. Его предприятия по частям, как бы в качестве кредита с нулевой ставкой, выплачивают государству при поэтапной реализации изготовленной ими продукции. А выплаченные предприятиями налоги и страховые взносы заложены в цены продукции, при этом «НДС» к ценам прибавляется «отдельной строкой». Возвращаются им эти средства по кооперационным цепочкам производства продукции на всех её переделах по мере поэтапной реализации.

Таким образом, предприятия за счёт своих оборотных средств фактически кредитуют государство суммой в размере собираемых с них налогов. Поэтому население из своих доходов выплачивает в бюджет не 13%, а, как показывает анализ, в среднем свыше половины доходов. Налоги выплачиваются систематически, и предприятия не могут эффективно воспользоваться возвращаемыми им деньгами, значительная часть которых постоянно используется в налогообороте. Поэтому правительство пользуется в бюджетном обороте денежной суммой, значительно превышающей запланированную бюджетную.

Однако налог, именуемый в российском Налоговом кодексе налогом на добавленную стоимость (НДС), исключён из общих правил налоговых выплат в бюджет. К тому же, он, вопреки своему названию и общепринятому толкованию, в том числе — в документах Росстата, взимается не с добавленной стоимости продукции (услуг), созданной на данном предприятии, а с выручки (оборота), полученной от её продажи на территории страны. Об этом сказано и в ст. 146 самого Налогового кодекса, и несложно убедиться, взглянув на любое платежное поручение. В каждом из них «НДС» по ставке 18% взимается относительно цены продукции, указанной её производителем, то есть с его выручки, и записан отдельной строкой.

Стоимость же продукции на каждом переделе представляет собой сумму всех предшествовавших затрат, включая прибыль и налоги, и вновь добавленной на данном переделе стоимости. Стоимости всех переделов суммируется, образуя оборот. Так как НДС, в толковании Налогового кодекса, взимается со стоимости продукции на каждом предприятии, участвующем в её кооперационном производстве, то его правильное имя — налог с оборота (продаж). Но при этом, в отличие от НДС, одни и те же составляющие затрат облагаются налогом с оборота многократно — по числу переделов продукции в процессе её кооперационного производства. В результате формируется результирующий налог с оборота в сложной арифметико-геометрической прогрессии. Многократное обложение одним налогом одного и того же объекта столь же недопустимо, как недопустимо многократно наказывать за один и тот же проступок провинившегося. А таким «лровинившимся» в налогообложении оказывается население.

Сказанное наглядно подтверждается простейшими расчётами. ВВП в текущих рыночных ценах представляет собой сумму добавленных стоимостей продукции и услуг, созданных в совокупности всеми предприятиями страны, куда входят и налоги. По данным Росстата, ВВП в 2017 г. составил 92,082 трлн. рублей, а оборот организаций — 158,781 трлн. рублей. Разница между ними (66,699 трлн. рублей) представляла собой сумму неоднократно зачтённых в обороте одних и тех же затрат (в системе национальных счетов эта разница именуется «стоимостью товаров и услуг промежуточного потребления»), с которых столько же раз взимался и НДС. Этот налог не взимается с экспортной продукции, но взимается внутри страны с импортной — при её реализации.

Экспортная продукция является частью оборота организаций (предприятий). Чтобы определить значение взимаемого НДС, в обороте надо сначала выделить долю экспорта, которая замещается равным по стоимости импортом, облагаемым этим налогом. Остальную часть экспорта, не облагаемую НДС, при определении полученной суммы этого налога из оборота следует исключить. Она представляет собой сальдо внешнеторгового баланса — разницу межу экспортом и импортом.

Сальдо внешнеторгового баланса в 2017 году было положительным (экспорт превышал импорт) и равнялось 6,727 трлн рублей. Поэтому НДС должен был исчисляться с оборота организаций за вычетом сальдо внешнеторгового баланса, то есть со 152,054 трлн рублей. В таком случае начисленный по ставке 18% налог составил в обороте 27,369 трлн рублей. Эти деньги, как любой другой налог, должны были поступить в бюджет. Ведь НДС — это налог, устанавливаемый сверх цены продукции, который выплачивает её покупатель. Но, согласно данным Росстата и Федеральной налоговой службы, в консолидированный бюджет поступило лишь 3,07 трлн. рублей начисленного НДС, то есть 11,2%. Спрашивается, куда же делись остальные 24,299 трлн рублей или 88,8%?

Дело в том, что согласно ст. 171 Налогового кодекса, из суммы НДС, которую предприятия получают, реализуя свою продукцию (услуги), вычитается сумма НДС, которую они выплачивают при приобретении у кого-то продукции. Иначе говоря, происходит взаимозачёт этого налога, которым обмениваются предприятия при товарообмене. При равной стоимости товарообмена между сторонами равны и суммы НДС, которыми сопровождается этот обмен; их алгебраическая сумма оказывается равной нулю, и поэтому в бюджет ничего не должно попасть. Но если суммарный налог, полученный данным предприятием, превысит сумму налога, выплаченную им другим предприятиям, то разница переводится в бюджет. Делается это в налоговые периоды, ежемесячно или ежеквартально, и в течение года выплаты НДС каждым налогоплательщиком в налоговой инспекции уточняются, и их сумма корректируется. Таким образом, в отличие от других налогов, в бюджет переводится не вся начисленная сумма НДС, а только небольшая её часть, не скомпенсированная при взаимозачётах.

В 2017 году не скомпенсированная при товарообмене разница НДС, поступившая в бюджет, как отмечалось, составила 3,07 трлн. рублей, или 11,2% от суммы этого налога, целиком выплаченной в итоге населением. Следовательно, остальная часть НДС в размере 24,299 трлн. рублей, исчисленная с оборота за вычетом сальдо внешнеторгового баланса, представляла собой сумму, которая осталась у предприятий после взаимозачётов этого налога.

Возможно, эти невыплаченные в бюджет средства были причислены к прибыли предприятий, либо ими были покрыты их убытки. Но факт нарушения конституционных имущественных прав действительного налогоплательщика НДС — населения налицо: его противоправно обязали субсидировать предприятия, заставив платить им дань, составляющую, как показано ниже, в среднем около половины его доходов. Происходит это вымогательство уже много лет в соответствии с упомянутой ст. 171 Налогового кодекса и в нарушение пп. 1 и 3 ст. 35 Конституции РФ, в которых сказано:

«1. Право частной собственности охраняется законом.

3. Никто не может быть лишён своего имущества иначе как по решению суда. Принудительное отчуждение имущества для государственных нужд может быть произведено только при условии предварительного и равноценного возмещения».

Как видим, имущество населения — его денежные доходы отчуждается в виде НДС не для государственных нужд. Согласно ст. 15 Конституции Российской Федерации, она, как Основной Закон, имеет высшую юридическую силу, прямое действие и применяется на всей территории страны, при этом никакие законы и иные правовые акты не должны противоречить Конституции. Поэтому ст. 171 Налогового кодекса должна быть изменена в интересах государства, его экономики и населения.

Как отмечалось, НДС и прочие налоги, а также страховые выплаты включены в цены потребительских товаров и услуг, образуя неформальный налог с продаж в розничной торговле, и выплачиваются населением при покупках. При этом НДС по ставке 18% взимается также со стоимости почти всех потребительских товаров и услуг. Это при том, что в их цены уже входит НДС, накопленный на всех переделах производства.

Казалось бы, эти 18%, то есть фактически конечный налог с продаж, тоже должен был попасть в бюджет. Согласно данным Росстата, доходы населения в 2017 г. составили в номинальном значении 55,447 трлн. рублей; из них на оплату товаров и услуг потратили 75%, или 41,6 трлн. рублей. Из этой суммы население должно было заплатить налог по ставке 18%, то есть, если пренебречь небольшим перечнем не облагаемых НДС продовольственных товаров, — 7,488 трлн. рублей. Но в бюджет, как отмечено выше, поступило только 3,07 трлн. рублей НДС из общей его суммы в 27,369 трлн. рублей. Объяснить пропажу упомянутых 7,488 трлн рублей, выплаченных населением только в сфере розничной торговли, тоже можно только тем, что конечные продавцы продуктов питания и «ширпотреба» оставляют эти деньги себе, либо они ещё кем-то присваиваются по пути в бюджет.

Как видим, взаимозачёты привели в прошлом году к потере для бюджета около 90% начисленного НДС. Происходит это ежегодно. Для учёта и контроля его выплат отвлечено немалое количество работников Федеральной налоговой службы и бухгалтеров в организациях: по оценкам — порядка миллиона человек, на что затрачивается немало средств. К тому же, налог провоцирует коррупцию и дополнительный рост ценовой инфляции. Всё это, подобно сизифову труду, делает применение НДС в его нынешнем виде бессмысленным и вредным.

Добавленная стоимость произведённой продукции определяется как разница полученной от её продажи выручки и стоимостью потребленных в её производстве закупленных предприятием сырья, материалов и комплектации, а также сторонних услуг. Поэтому в добавленную стоимость входят: заработная плата, налоги, получаемые от реализации продукции, а также кредиты и прибыль, за счёт которых предприятиями оплачиваются потребляемые в производстве промежуточные виды продукции и ресурсы.

Вместо нынешнего НДС, представляющего собой многократно взимаемый налог с оборота продукции, в интересах государства и населения необходимо взимать истинный налог на добавленную стоимость, которым (согласно его названию) должны облагаться именно добавленная стоимость. Тогда сбор НДС, исключив взаимозачёты, можно будет значительно увеличить, в том числе выплатами целиком этого налога в бюджет его налогоплательщиками. Каждый из них, подобно средствам контроля за выравниванием уровней воды в соседних шлюзах, будет контролировать возврат ему всех налогов и выплат при реализации продукции покупателю. Отмена налога с оборота обусловлена также необходимостью соблюдения записанных в ст. 35 Конституции РФ имущественных прав граждан, которых вынудили платить дань предприятиям и продавцам продукции. Причём одна и та же дань взимается многократно со стоимости одних и тех же ресурсных составляющих продукции.

В 2017 г. сумма НДС (3,07 трлн.) и налога на прибыль (3,29 трлн.), поступившая в консолидированный бюджет, составила 6,36 трлн рублей. Суммарная (валовая) добавленная стоимость продукции и услуг, куда входит и прибыль, в 2017 г. составила 83,169 трлн рублей. Если для этой налогооблагаемой базы установить ставку НДС в 15%, то в прошлом году можно было бы собрать 12,47 трлн. рублей, то есть на 6,11 трлн. рублей больше. При этом вместо двух налогов выплачивался бы один НДС, что позволило бы снизить затраты на его собираемость, а у предприятий изымалось бы в бюджет в виде налогов меньше оборотных средств. На 6,11 трлн. рублей уменьшился бы также неформальный налог с продаж потребительской продукции, и при соответствующем контроле снизились бы цены. Это позволило бы увеличить покупательную способность населения и, соответственно, объёмы производства и доходы бюджета. Для учёта различных условий хозяйственной деятельности предприятий ставки НДС следовало бы дифференцировать.

Суммарный доход консолидированного бюджета, с учётом страховых взносов предприятий, в 2017 году составил 32,369 трлн рублей. Он складывался из налоговых поступлений в федеральный и региональные бюджеты в сумме 25,846 трлн рублей, а также страховых взносов предприятий во внебюджетные государственные фонды: Пенсионный фонд, Федеральный и территориальные фонды медицинского страхования и Фонд социального страхования, — суммарно 6,523 трлн рублей. Таким образом, население страны в 2017 году при приобретении потребительских товаров и услуг выплатило неформальный налог с продаж в сумме 32,369 трлн рублей, что по отношению к общим доходам населения в размере 55,447 трлн рублей составило почти 58,4%.

Такова оценочно реальная средняя ставка налога на доход физических лиц (НДФЛ), который выплачивает население нашей страны в бюджет, а не якобы «самые низкие в мире» 13%. Но это в среднем. Доля налога существенно возрастает по мере снижения дохода человека, и существенно снижается при его увеличении. К примеру, налог в 100 рублей на килограмм колбасы при условном доходе покупателя в 1000 рублей составит относительно этой суммы 10%, а относительно дохода в 10 000 рублей — всего 1%. Таким образом, реальная шкала НДФЛ является не «плоской» с постоянной ставкой 13% и не «самой низкой в мире», как декларируется властями, а шкалой ставок, возрастающих с уменьшением доходов физических лиц, то есть регрессивной.

Это ещё одна особенность действующей в России системы налогообложения, которая, к тому же, нарушает п.2 ст. 19 Конституции РФ, где сказано: «Государство гарантирует равенство прав и свобод человека и гражданина независимо от пола, расы, национальности, языка, происхождения, имущественного и должностного положения, места жительства, отношения к религии, убеждений, принадлежности к общественным объединениям, а также других обстоятельств».

«Равенство прав… человека и гражданина… независимо от имущественного положения», очевидно, относится и к праву на примерное равенство относительной доли в доходах выплачиваемых налогов людьми разного достатка. Введение прогрессивной шкалы ставок НДФЛ вместо существующей регрессивной, с перераспределением доходов в пользу малоимущих, позволит уменьшить существующее поразительное неравенство в доходах и налогообложении граждан, увеличить покупательную способность населения и дополнительно увеличить доходы бюджета.

По данным Росстата, в 2017 г. при общем годовом доходе населения в 55,447 трлн рублей на долю 20% его наиболее обеспеченной части приходилось 47% всех денежных доходов. При этом 10% самых богатых обладали 30,3% всех доходов, а на долю 10% наименее обеспеченной части населения приходилось всего 1,9%, то есть разница превысила 16 раз. Между тем, согласно экспертным оценкам, уже семикратная разница является порогом социальной нестабильности. Поэтому в развитых странах с социально ориентированной экономикой соотношение доходов децимальных групп наименее и наиболее обеспеченного населения не превышает 4-5.

Достигнуть такого соотношения можно тремя способами, используемыми одновременно: повышением минимальной заработной платы, дифференциацией относительных ставок НДФЛ с увеличением их в сторону бо́льших доходов граждан и перераспределением доходов граждан, полученных за счёт дифференциации налоговых ставок, в пользу наименее обеспеченных лиц — пенсионеров и инвалидов.

В 2017 г. налога с доходов всех физических лиц собрали в сумме 3,252 трлн. рублей. Доход 20% наиболее обеспеченных, самых богатых граждан России составил 26,06 трлн рублей. С введением только для этой группы наиболее обеспеченных граждан прогрессивно возрастающей шкалы ставок НДФЛ при средней налоговой ставке в 30% (от 20 до 40% в зависимости от дохода) можно было бы увеличить поступление этого налога в консолидированный бюджет до 7,818 трлн. рублей или на 4,556 трлн. рублей.

Устранение только двух ошибок в Налоговом кодексе РФ — замена налога с оборота, ложно именуемого НДС, реальным налогом на добавленную стоимость, а также замена регрессивной шкалы ставок НДФЛ прогрессивной — позволило бы в 2017 г. увеличить доходы консолидированного бюджета страны суммарно на 10,676 трлн. рублей. При этом неформальный налог с продаж составил бы 26,16 трлн. вместо 32,369 трлн рублей, что позволило бы увеличить покупательский спрос населения, объёмы производства и собираемость налогов. Такого порядка доходы поступали бы в бюджет ежегодно.

Нынешняя система налогообложения ввиду необходимости развития экономики и роста благосостояния граждан подлежит принципиальным изменениям. В коренном реформировании нуждается и управление экономикой, что потребует также изменения функций и структуры правительства. Казалось бы, в создавшихся условиях правительство должно было, наконец, начать поиски новых, эффективных решений увеличения доходов казны, в первую очередь — за счёт расширения промышленного производства, увеличения объёмов выпуска продукции и повышения покупательной способности населения. Однако вместо этого оно предпочло продолжать обирать малоимущих и увеличивать налоговую нагрузку на население. В частности, пенсии работающим пенсионерам вообще перестали индексировать, а неработающим увеличивают на индекс ценовой инфляции, объективность которого вызывает много вопросов.

Сегодня все министры социально-экономического блока правительства состязаются, кто предложит новые возможности для изъятия денег у населения. Делается это в нарушение конституционных прав граждан. Внесённый в Госдуму законопроект правительства о повышении срока выхода на пенсию граждан, чтобы не пускать на законодательно предписанный отдых одних, обеспечив за их счёт выплаты другим, прямо противоречит ст. 55 Конституции РФ, в пп. 2 и 3 которой сказано:

2. В Российской Федерации не должны издаваться законы, отменяющие или умаляющие права и свободы человека и гражданина.

3. Права и свободы человека и гражданина могут быть ограничены федеральным законом только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства.

Предложенное, даже постепенное, увеличение возраста выхода на пенсию в нынешних условиях и без длительной предварительной подготовки может привести к росту числа безработных. По данным Росстата, в декабре 2017 г. таковых было 3,9 млн. человек, тогда как потребность работодателей в работниках в среднем за год не превышала 1,5 млн. человек. Нужно учесть, что большая часть людей, искавших работу, либо не соответствовала требованиям работодателей, либо не востребовалась в местах проживания. По оценкам экспертов, число скрытых безработных гораздо больше. Если повышать пенсионный возраст, то ежегодно в стране потребуется создавать по несколько миллионов новых рабочих мест для подросших поколений, что в нынешних условиях маловероятно. В противном случае, работодатели будут увольнять работников предпенсионного возраста.

Недавно вице-премьер Татьяна Голикова в интервью телеканалу НТВ заявила, что помимо устранения дефицита средств пенсионного фонда эффект от этих новаций обернется ещё и увеличением пенсий в среднем на 1000 рублей. Правда, никаких доказательств она не привела. Складывается впечатление, что Голикова и её коллеги в правительстве и Федеральном собрании либо умышленно игнорируют основной закон страны, либо никогда его не читали. Ведь их стремление за счёт нарушения конституционных прав одних граждан платить пенсии другим помимо упомянутых выше статей Конституции РФ нарушает также её ст. 17, где сказано: «Осуществление прав и свобод человека и гражданина не должно нарушать права и свободы других лиц».

В то же время Центробанк тратит триллионы рублей для «оздоровления» нескольких проворовавшихся банков; доход главного глашатая пенсионной «реформы», министра финансов Антона Силуанова в 2016 году, намного превысив его месячную зарплату в 1,73 млн рублей, составил 95,44 млн рублей, а доходы главы Газпрома Алексея Миллера, по версии журнала Forbes, достигли 17,7 млн долларов, или свыше одного миллиарда рублей — что составило почти 2,74 млн рублей… в день. При этом подавляющая часть населения еле сводит концы с концами: нищими или на грани нищеты оказалось около 20 млн. человек, каждый третий работающий получает не более 15000 рублей в месяц, в том числе 3,5 млн. человек получают всего лишь МРОТ. Однако власти противятся даже замене на прогрессивную регрессивной шкалы ставок НДФЛ, использование которой, как отмечалось выше, нарушает гарантированное ст. 19 Конституции РФ «равенство прав человека и гражданина независимо от имущественного положения». Речь идёт о праве каждого на примерное равенство относительной доли в доходах выплачиваемых налогов людьми разного достатка. Сегодня эта доля с уменьшением дохода человека увеличивается, и наоборот.

Что касается увеличения НДС до 20%, то при сохранении этого налога и с увеличением его ставки нелинейно, дополнительно возрастёт налоговая нагрузка на население. Поэтому ещё больше понизится его покупательная способность, вследствие чего снизится производство продукции и услуг, увеличится безработица и уменьшатся доходы бюджета. Всё это усугубляется порочной денежно-кредитной политикой Центробанка и Минфина России. По оценке академика РАН Сергея Глазьева, Центробанк, по директивам МВФ, нанёс ущерб отечественной экономике как минимум на 20 трлн рублей. А правительство за многие годы показало свою полную неспособность развивать экономику.

Вызывает большие сомнения, что во властных структурах объективно оценивают такие последствия повышения пенсионного возраста и НДС, как рост социальных конфликтов и дальнейший развал экономики страны.

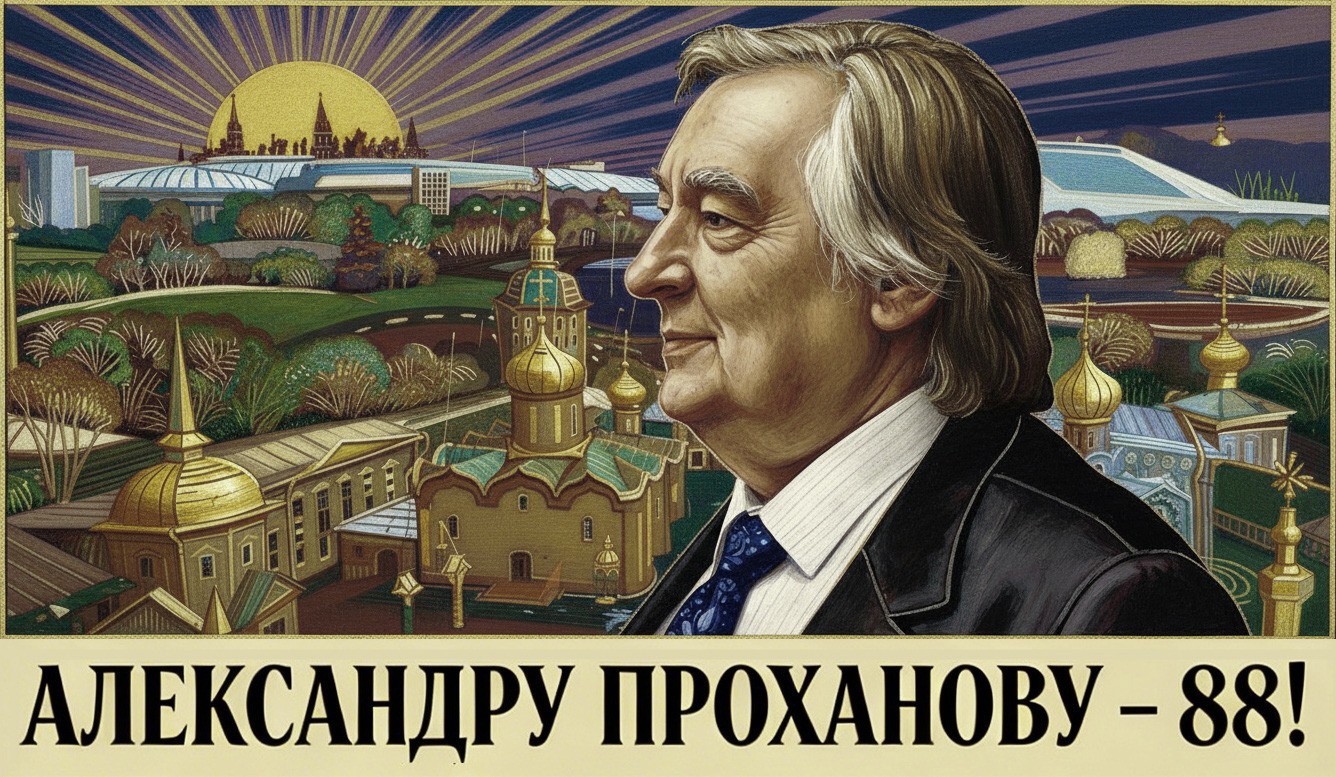

Илл. Корпорация «Газпром» — общенациональное достояние России. Зарплата его главы Алексея Миллера составляет 2,2 миллиона рублей в день.