В шум, грохот и прочий ажиотаж борьбы за добычу металлов "зелёного перехода" — лития, кобальта и прочих скандиев с медью внезапно всё активнее врывается гром всё более уверенной поступи урана. Биржевые отметки января 2024 года — 103,25 доллара США за фунт, 52 недели тому назад (биржевой год — календарный, из которого вычтены все выходные и праздничные дни) 92-й элемент таблицы Менделеева на бирже оценивался в 50,8 того же доллара за тот же фунт, то есть годовой рост составил 103%. В 2022 году стоимость фунта урана с трудом дотягивала до 40 долларов. Публикаций об этом вдруг стало много — оказывается, американцы в 2023-м закупили российского урана на 1,2 млрд долларов, что стало рекордной отметкой с 2013 года. В общем, журналисты явно рассмотрели признаки сенсации. Тему нужно хоть мало-мальски понимать, чего от акул пера ждать не приходится, потому давайте разберёмся.

Что такое манипулирование числами, а заодно и понятиями? Приведу пример, я этот приём только что использовал: биржевая стоимость урана — 103 с копейками доллара, закупка российского урана американцами — на 1,2 млрд долларов. Ничего в этой фразе странного не видите? А стоит. Биржевая цена — за закись-окись урана. Росатом поставляет для американских АЭС уран, обогащённый до энергетического уровня по содержанию изотопа уран-235, разница в ценах на эти два разных товара — 1000%, обогащённый энергетический уран стоит в 10 раз дороже. Уран непрост по определению — всегда нужно иметь в виду, что он един в двух лицах: и сырьё для производства ядерного топлива, и продукт стратегической важности, поскольку необходим для производства ядерных боезарядов. Уран технологически превратить в ядерное топливо возможно только в результате целой цепочки поэтапной переработки. При этом уран всегда остаётся востребованным товаром, после каждого её этапа, но цены на него после каждого этапа меняются кратно. Вот и давайте припомним эти этапы — от месторождения до активной зоны энергетического реактора, но при этом постоянно держа в памяти физические свойства урана.

Выделение энергии урана идёт за счёт цепной реакции деления, но хрестоматийное школьное: "Свободный нейтрон, попадая в ядро урана, делит его на части, при этом появляются уже два свободных нейтрона, которые в свою очередь…" — касается только и исключительно изотопа урана-235. Уран-238, основной изотоп этого химического элемента, в цепной реакции деления не участвует, делится только 235-й уран. При этом в природной руде этого самого нужного нам с вами изотопа 235 — всего-навсего 0,72%. Сегодня не будем касаться, почему процентное содержание именно такое, — примем как аксиому.

Начинается всё, естественно, с того, что из подземных кладовых извлекают руду, содержащую уран. Итак, руду извлекли, но содержание урана в ней, если это не рудники Канады, — не более 1–2%. 2% нужного ресурса и 98% пустой породы. Разумеется, прямо на месторождении строятся горно-обогатительные комбинаты, чтобы не перетаскивать эти горы пустой породы. После того как от пустой породы по максимуму избавились, мы получаем закись-окись урана — смесь оксидов, которую в отрасли окрестили жёлтым кеком. Цвет у него такой был на первых рудниках, сейчас иногда цвет получается другой, но название уже прижилось. И это именно жёлтый кек котируется на биржах, это именно фунт жёлтого кека за последний год подорожал в два раза. Жёлтый кек — это уже востребованный товар, он уже покупается и продаётся, именно по объёмам его добычи вот уже много лет мировым лидером является Казахстан.

Ниже рейтинг уранодобывающих компаний. Его публикует Всемирная ядерная ассоциация, но обратите внимание — речь идёт о международной организации, что тоже имеет вполне понятные последствия.

1) Kazatomprom (Казахстан) — добыча 12 229 тонн, доля 22%

2) Cameco (Канада) — добыча 4 754 тонны, доля 9%

3) Uranium One (Россия) — добыча 4 624 тонны, доля 8%

4) CNNC (Китай) — добыча 3 961 тонна, доля 7%

5) CGNPC (Китай) — добыча 3 871 тонна, доля 7%

6) НГМК (Узбекистан) — добыча 3 500 тонн, доля 6%

7) BHP (Австралия, Великобритания, ЮАР) — добыча 3 364 тонны, доля 6%

8) АРМЗ (Россия) — добыча 2 904 тонны, доля 5%

9) Energy Asia (Китай) — добыча 2 122 тонны, доля 4%

10) General Atomics / Quasar (CША) — добыча 1 764 тонны, доля 1%

В рейтинге нет французской компании Orano Mining, поскольку она предпочитает работать дочерними компаниями, а они маленькие и в рейтинги не попадают. Компания Uranium One на все 100% принадлежит "Атомредметзолоту" (АРМЗ), но учтена отдельно — в таком виде вес России на мировом рынке урана становится куда как меньше. Все три китайские компании — полностью государственные, CGNPC и вовсе на 100% принадлежит CNNC, и все китайские компании на мировом рынке урана отсутствуют, поскольку Китай добывает исключительно для себя, а что не уходит в дальнейшую переработку для непосредственного использования на китайских АЭС, то благополучно укладывается в запас. Компания с двойным названием из США на мировом рынке не 1%, а чистый нуль — тоже всё только для себя. Международные комментаторы, которые как бы эксперты, на основании вот этой таблички делают огромного масштаба выводы: 10 крупнейших компаний добывают 54 752 тонны ежегодно, что составляет 75% мировой добычи. Ну, добывают, вот только влияние на мировой рынок — кто оказывает, а кто и нет. Наш Росатом уран добывает под известным девизом: то, что нужно для России, добывается в России, для зарубежных проектов уран добываем за рубежом. Потому, если мы попытаемся понять, как же выглядит мировой рынок — именно рынок — урана, то всё не так, как нам рассказывает Всемирная ядерная ассоциация. Добыл и утащил к себе в норку — это не про рынок, а про энергетическую безопасность. Исходя из этой простой логики рейтинг компаний, поставляющих добываемый ими уран на мировой рынок, выглядит куда как более компактно.

1) Kazatomprom (Казахстан) — добыча 12 229 тонн, доля 22%

2) Cameco (Канада) — добыча 4 754 тонны, доля 9%

3) Uranium One (Россия) — добыча 4 624 тонны, доля 8%

4) НГМК (Узбекистан) — добыча 3 500 тонн, доля 6%

5) BHP (Австралия, Великобритания, ЮАР) — добыча 3 364 тонны, доля 6%

Пять компаний на планете способны добывать урановую руду и продавать жёлтый кек на мировом рынке. Итого пять компаний добывают для мирового рынка 28 471 тонну урана, что составляет ровно половину мировой добычи. В 2023 году внутри этой пятёрки расклад несколько изменился: Uranium One приобрёл 49% акций на крупном казахстанском месторождении Будённовское, так что доля Kazatomprom чуть уменьшилась, доля Uranium One чуть выросла, но от перемены мест слагаемых сумма не изменилась. Те компании, которые уран добывают для собственных нужд, с такой ситуацией, конечно, мириться не намерены, потому постоянно покушаются на эту половину в статистике. Именно по этой причине месье Макрон после того, как Orano Mining могучим пенделем выперли из Нигера, прошлой осенью колесил по Средней Азии — нанёс визиты в Казахстан и в Узбекистан. В Астане у него не получилось, в Ташкенте — получилось, но явно не то, чего ему хотелось. Навоийский горно-металлургический комбинат в уже разрабатываемые им месторождения никого пускать не намерен, ему и так хорошо. Но в Узбекистане есть и нетронутые месторождения, где разработку придётся начинать с нуля, и Эммануэль Макрон уехал домой с информацией о том, что входной билет стоит 500 млн евро, а сам вход мгновенным не получится — дверь тяжёлая, поддаётся с трудом, но лет через пять-семь всё будет хорошо. Будет хорошо, но деньги — вперёд и технологии — передать. Причины, по которым восточное гостеприимство выглядит вот так — в таблице. Пять компаний, вот и пробуй тут какие-то права качать. К тому же пятёрка добывающих экспортёров на месте тоже стоять не намерена. Росатом, орудующий за пределами России посредством Uranium One, в ближайшее время намерен начать разработку месторождений в Танзании и Намибии, Kazatomprom в течение нескольких лет объём добычи придерживал, поскольку не видел смысла торговать своим жёлтым кеком по 30 с небольшим долларов за фунт, где и с какими инициативами, с какими проектами могут появиться китайские компании, вообще можно только догадываться, какие планы у нового руководства Нигера, тоже никто не скажет. Точно можно сказать только одно: любая крупная сделка, любой крупный долгосрочный контракт с компанией из пятёрки экспортёров жёлтого кека способен оказать и оказывает существенное влияние на мировой рынок. И из-за этого у уранового рынка имеется специфическая черта, которая отличает его от рынков любых других металлов и энергетических ресурсов. Спотовые поставки урана составляют не более 10–15% от общего объёма рынка — это прямое следствие ограниченности числа игроков на этом рынке. Не менее специфична и причина возникновения спотового рынка урана — вряд ли у любого другого энергетического ресурса имеется хоть что-то подобное. Мировая статистика традиционно ведётся по итогам календарного года, но объём спроса на уран не имеет "годового цикла", поскольку определяется продолжительностью топливной сессии в активных зонах энергетических реакторов. Топливная сессия в атомной энергетике — время, в течение которого ядерное топливо находится в активной зоне, а это связано с конструкционными особенностями того или иного реактора и имеет большой разброс — от 12 до 24 месяцев. В качестве характерного примера можно привести многочисленные публикации о том, что в 2023 году Росатом резко увеличил объём поставок урана для энергетических компаний США. Авторы подобного рода публикаций на основании этого факта делают порой невероятно смелые и даже глобальные выводы, не обращая внимания на динамику таких поставок. В 2023 году их объём действительно вырос, но рост состоялся по показателю год к году: в 2023-м урана было поставлено больше, чем в 2022-м. Но дело в том, что в 2022 году по тому же показателю объём поставок резко уменьшился: в 2022-м Росатом поставил в США урана меньше, чем в 2021-м. Без изучения динамики объёмов поставок на протяжении хотя бы трёх лет любые выводы на основании данных только одного года просто не имеют смысла — забывать об этом не следует. И вот эта "техническая проблема" — причина того, что спотовые цены урана в среднем на 15% ниже цен долгосрочных контрактов: для того, чтобы не менять собственные производственные планы, добывающие компании "избавляются" от непроданных объёмов.

Заканчивается на этом специфика уранового рынка? Конечно же, нет. То, что на планете крайне узок круг поставщиков, мы уже выяснили, но ведь и количество покупателей ограничено, чего не наблюдается на рынках любых других полезных ископаемых. Уран — продукция двойного назначения, на мировом рынке не ждут всех желающих, к торгам допущены только те компании, которые получили разрешение от регулирующих органов своих государств и от МАГАТЭ, чья задача — добиваться точного и полного соблюдения всех положений ДНЯО — Договора о нераспространении ядерного оружия. Контролируются сделки, контролируются маршруты доставки, места хранения, соблюдение всех правил безопасности, в том числе и условия физической охраны — перечень подобного рода требований и ограничений немал, потому рынок урана ограничен и с этой стороны.

Но и это ещё не всё, есть и совсем уж расчудесные особенности. Годовой объём добычи природного урана с 2020 года относительно стабилен и составляет около 50 тыс. тонн, мировой спрос составляет в среднем 65 тыс. тонн и уверенно удовлетворяется из года в год. Добыча — 80% от спроса, но спрос удовлетворяется, дефицита не возникает. И причина — снова в двойном назначении урана: во времена стремительного накапливания ядерного оружия страны, участвовавшие в ядерной гонке, прилагали максимальные усилия для накопления этого стратегического сырья. С середины 90-х годов часть запасов урана, накопленного для военных программ, постепенно перетекает в гражданский сектор — это если совсем коротко, поскольку про все перипетии сделки Гор — Черномырдин, она же сделка ВОУ — НОУ (высокообогащённый уран в низкообогащённый уран), она же "Мегатонны в мегаватты", можно рассказывать и рассказывать. Этот договор был подписан после заключения соглашений о запрете всех видов испытаний ядерного оружия и договоров о сокращении стратегических наступательных вооружений. Результатом всех двусторонних соглашений США сначала с СССР, а потом и с новой Россией стали излишки оружейного урана, 500 тонн которого в России было, как говорят профессионалы, разубожено — содержание урана-235 с 90% было снижено до 5%. Разговоры о том, что России это было невыгодно, опровергаются простыми фактами: на этой сделке, которая обошлась Штатам в 18 млрд долларов, атомная отрасль прошла лихие 90-е, легендарный Минсредмаш не рассыпался прахом, а стал Росатомом — корпорацией, которая была и остаётся под полным государственным контролем. Для Штатов получение топлива для их атомных станций обернулось тем, что они целиком и полностью утратили свою отечественную технологию обогащения урана — собственно, это и есть причина того, что американские компании продолжают покупать обогащённый до энергетического уровня уран у Росатома. И теперь как страна Штаты на 15-м месте с объёмом добычи 8 тонн в год и долей мирового рынка менее 0,1%. Компания General Atomics / Quasar — напомню, на 10-м месте в рейтинге Всемирной ядерной ассоциации с объёмом добычи 1 764 тонны в год и с долей мирового рынка 1%. То и другое описывается одним словом — мизер. На момент подписания договора ВОУ — НОУ в Штатах в эксплуатации было 108 атомных энергоблоков, на день сегодняшний в строю остаётся 93, но и это больше, чем в любой другой стране мира. Добывая мизер, утратив технологию обогащения, Штаты никак не могли обеспечить собственный спрос, а потому безо всяких требований к России, особо не афишируя свои действия, американцы разубожили 200 тонн запасов оружейного урана. Так что могу только повторить: с середины 90-х годов часть запасов урана, накопленного для военных программ, постепенно перетекает в гражданский сектор.

Причины, по которым растут цены на уран, условно можно разделить на экономические, то есть вполне объективные, и на политические — это я такое аккуратное слово подобрал из корректности, потому что это больше про дурь несусветную Запада с его антироссийской истерикой. Осенью 2023 года, пока СМИ дружно перемывали косточки Макрону, путешествующему в поисках урана по Средней Азии, тихо, без ажиотажа, были финализированы три урановые сделки подряд, оказавшие весьма значительное влияние на весь мировой рынок урана. 29 октября — компания China Nuclear International Corp. подписала контракт с канадской Cameco о среднегодовых поставках 28 млн фунтов (10,77 тыс. тонн) на период с 2023 по 2027 год. А это более чем в два раза больше, чем Cameco добывает за год, — следовательно, в ход пойдёт не только свежая добыча, но и часть тех самых запасов, а также объёмы, которые Cameco добывает в Казахстане на совместном предприятии Inkai. Пойдёт в обязательном порядке, поскольку Cameco ещё прошлым летом предупреждала, что в 2024 году снизит объёмы добычи у себя в Канаде больше чем на тысячу тонн — канадцам нужно менять схемы разработки сразу нескольких крупных месторождений.

Ноябрь 2023 года, Kazatomprom подписал контракт с China National Uranium Company Ltd, сообщение о чём на сайте главного мирового добытчика появилось, но без подробностей.

Ноябрь 2023 года, снова Kazatomprom и ещё одна китайская компания — State Nuclear Uraniun Resource Development Company Ltd. Подробностей снова нет, но Kazatomprom в ноябре запросил и получил одобрение этой сделки со стороны своих акционеров, и этого факта вполне достаточно для того, чтобы понять, о каких объёмах идёт речь, — для этого достаточно изучить устав Kazatomprom. Одобрение потребовалось, так как речь шла о сделке, превышающей 50% балансовой стоимости казахстанской государственной компании. Размер активов Kazatomprom по итогам первого полугодия 2023 года составил 2,43 трлн тенге, или 5,16 млрд долларов по текущему курсу. Если брать за основу спотовые цены января 2024 года, то речь идёт о поставках в объёме 10 600 тонн жёлтого кека, а это, на секундочку, 20% мировой добычи. Действия производителей урана в случае таких крупных сделок хорошо известны — они начинают формировать запасы под такие объёмы, тем самым ограничивая доступ к продукции со стороны других заказчиков. Грубо — старые долгосрочные контракты, если таковые имеются, продолжаем выполнять, по новым ведём только переговоры, одновременно пытаясь понять, удастся ли вытянуть на имеющихся мощностях или придётся срочно искать какие-то новые варианты, заодно прикидывая, хватит ли на всё денег.

Три "китайские сделки" — это чистая экономика, совершенно последовательное движение Китая к заявленным им темпам строительства новых АЭС: стране нужно будет больше и больше урана, государство руками своих государственных компаний наращивает активность по подписанию договоров поставок.

А в прошлом году были сделки экономические, но уже с политической подоплёкой — по восточной Европе идёт волна отказов от российского ядерного топлива. Контракт с Cameсo подписал украинский "Энергоатом" — без подробностей, и даже пояснения Всемирной ядерной ассоциации ясности не вносят: "…в объёме, полностью удовлетворяющем потребности страны в необогащённом гексафториде урана до 2035 года", цитирую с сайта украинской компании. Данные от Всемирной ядерной ассоциации: потребности Украины в жёлтом кеке в 2023 году составили 1 567 тонн. Но это, простите, с Запорожской АЭС или нет? Неизвестно, потому непонятно. По той же дороге пошёл болгарский "Козлодуй" — тоже Cameco, на 10 лет, объём — около 2,2 тыс. тонн. На фоне контрактов китайских компаний куда как скромнее, но я напоминаю: годовой объём добычи урана в мире составляет всего 50 тыс. тонн. Потому и вклад Нигера, после изгнания Франции остановившего добычу урана, средний годовой объём которой составлял от 2 до 2,5 тыс. тонн, — 5% мировой добычи, но нигерский уран шёл в Европу, которая в одночасье лишилась 25% своего объёма поставок. Многие рассчитывали на то, что сумеет нарастить объёмы добычи Казахстан и его Kazatomprom, но, судя по сообщениям на сайте компании, с его планами нарастить добычу в 2024-м всё непросто. Не хватает необходимой для всех уранодобывающих компаний серной кислоты, а нет кислоты — не будет и новых скважин. Арифметика получилась, как говорят биржевики, бычьей: Нигер и Канада дают минус в 3,7 тыс. тонн, а Казахстан этот убыток компенсировать не сумеет. Декабрь 2023 года — 90 долларов за фунт, февраль — 103 с хвостиком, процесс идёт.

Антиядерные настроения, приключившиеся на коллективно обезумевшем коллективном Западе, тоже дали свои плоды — инвестиции в геологоразведку были снижены кратно, с рекордной отметки 1,2 млрд долларов в 2008 году до менее 200 млн долларов в предковидном 2019-м. Чудес на свете не бывает — столь малый объём инвестиций в разведку новых месторождений консервирует ситуацию в том виде, который имеется на день сегодняшний, как минимум на среднесрочную перспективу, на семь-восемь лет. Даже в том случае, если канадцы восстановят свои объёмы добычи, а Казахстан введёт в эксплуатацию начавший строиться завод по производству серной кислоты специально под нужды Kazatomprom, изменений не будет. Не останавливается строительство АЭС в Китае, Росатом вывел на полную мощность Белорусскую АЭС, в конце этого — начале следующего года будут введены в эксплуатацию первые блоки АЭС в Турции и в Бангладеш, ожидаем ввод пары ВВЭР-1000 на АЭС "Куданкулам" в Индии, в Японии прилагают максимум усилий, чтобы перезапустить блоки, остановленные после марта 2011 года. Политически обусловленные отказы от российского урана могут быть продолжены, что только дополнительно деформирует рынок, а всё сказанное совокупно позволяет без особых усилий сделать очевидный вывод: 103 доллара за фунт жёлтого кека не станет пределом, рост цены продолжится.

И тут надо вспомнить про ещё один нюанс атомной энергетики. Когда цены на природный газ в Евросоюзе ускакали за 1 000 долларов за 1 000 кубометров — трясло всех европейцев, как после короткого замыкания. Трясло прежде всего потому, что вклад газа и угля в конечную себестоимость производимой на соответствующих электростанциях энергии в среднем составляет 70–75%. А цена электроэнергии, производимой на АЭС, от цены ядерного топлива зависит всего на 7–8%, а потому отказ от работы АЭС из-за слишком высокой цены урана — ближе к антинаучной фантастике, мировая энергетика выдержит и 200 долларов за фунт. Возможен ли в такой обстановке отказ государства США от российского урана? Ежегодный спрос — 17,6 тыс. тонн, квота для российских поставок, определённая законодательно, — 20%, то есть 3,5 тыс. тонн. Если бы речь шла о каком-то другом энергетическом ресурсе — запросто, а вот с ураном такой фокус не получается, не получается не из-за роста цен, а из-за того, что урана физически не хватит. Природный газ, нефть, уголь добывают-поставляют сотни, если не тысячи компаний во всем мире, уран на мировой рынок поступает всего от пяти поставщиков — и точка. Единственное "оружие" для борьбы против Росатома, имеющееся в распоряжении продолжающего дичать Запада, — накопленные запасы урана, про объёмы которых я уже рассказал. Пойдут ли Штаты и Евросоюз на такой шаг, сказать, как ни странно, сложно. Логика необходимости соблюдения принципа энергетической безопасности не то что говорит, а кричит: нет, ни в коем случае. Но, глядя в обезображенные интеллектом милые лица политических лидеров этих стран, невольно ловлю себя на вопросе: где логика, а где Камилла Байден и Эммануэль фон дер Шольц…

Всё сказанное сегодня касается только рынка жёлтого кека, он же закись-окись урана, он же (чуть реже) — природная руда урана. Чтобы понять, чем ещё урановым торгуют в нашем лучшем из миров, давайте припомним, как выглядит дальнейшая технологическая цепочка переработки урановой руды. После того как уран освободили от пустой породы, по максимуму обогатили руду по его содержанию, появляется экономически обоснованная возможность его транспортировки на комбинаты, где будет осуществляться обогащение по содержанию изотопа уран-235. Именно комбинаты, не заводы, поскольку производственных операций требуется куда больше, чем одна. Первый шаг понятен — необходимо провести ещё более высокую степень очистки урановой руды, убрав из неё всё то, что не удаётся сделать на горно-металлургических заводах на месторождениях. Дальше в работу вступают химики — они превращают закись-окись урана в его гексафторид, химическое соединение одного атома урана с шестью атомами фтора. Не самая простая и совсем не дешёвая технология, что и доказывает мировая статистика: доля Росатома в мировых мощностях составляет 30%, доля США — нуль процентов. Нет у Штатов такой технологии, так уж сложилось, но сказать, что за океаном по этому поводу сильно страдают, нельзя — производства по конверсии урана (так ядерные химики называют процесс перевода жёлтого кека в гексафторид урана) попросту "вынесены" в Канаду. Та самая компания Cameco, которая добывает урановую руду у себя и в ряде совместных предприятий по всему миру, способна выполнять задачи по конверсии. С одной стороны — как всё рядом, с другой — давайте прикинем, как бы выглядела логистика, если бы американские энергетические компании покупали у Росатома жёлтый кек. Конверсию в России осуществляют комбинаты топливного дивизиона Росатома — ТВЭЛ, расположенные на Урале и в Сибири. Через половину России на берег моря, где в действие вступают распрекрасные антироссийские санкции, на наших судах везти теперь нельзя, нужно фрахтовать, а флот судов, которым МАГАТЭ позволяет транспортировать вот такой груз, мягко скажем, невелик. С этой проблемой, выращенной Штатами буквально на ровном месте, в прошлом году уже столкнулись Казахстан, то есть Kazatomprom, и Cameco, которая Канада и как бы ближайший верный союзник Штатов. Kazatomprom отправлял уран железными дорогами в Питер, где его и грузили на суда. Полгода ушло на то, чтобы уран из Казахстана ушёл через Каспийское море в Азербайджан, через Грузию в Турцию и так далее. Напомню, что атомная энергетика в Штатах принципиально отличается от нашей — в той стране все АЭС управляются частными компаниями, конечная цель деятельности которых — прибыль для акционеров.

Наблюдая за цирком, который устраивает их политическое руководство, согласятся эти частники таскать жёлтый кек на конверсию в Канаду? Риторический вопрос, поскольку цепочка последовательной переработки урана на конверсии не заканчивается. Гексафторид урана требуется для того, чтобы стала возможна операция по обогащению урана по содержанию изотопа уран-235, а вот газовых центрифуг в распоряжении Канады и её Cameco — нуль. Завод по обогащению европейской компании URENCO на территории США есть, так и называется URENCO USA. Купили жёлтый кек у Росатома, по замысловатой траектории доставили — ну, пусть сразу в Канаду. Там Cameco провела конверсию — повезли в Штаты на завод URENCO, обогатили. И что? В активной зоне реактора "работает" оксид урана, то есть для фабрикации ядерного топлива требуется обратный химический процесс превращения теперь уже обогащённого гексафторида урана в оксид урана — эту операцию для краткости именую реконверсией. Мощностей для неё в Штатах нет — значит, везём обратно в Канаду. В Канаду, где заводов фабрикации топлива для водно-водяных реакторов нет — для реакторов CANDU уран вообще не обогащают. Значит, укладываем в соответствующие транспортные контейнеры теперь уже обогащённый оксид урана и снова везём в Штаты. Внимание, вопрос: а много ли среди собственников частных компаний, владеющих и управляющих АЭС в США, клинических идиотов, которым нравится вот такая схема производства? Среди владельцев политиков нет, в советах директоров ни одного Байдена не замечено, Джен Псаки туда тоже не пускают. Американские атомные частники велосипед не изобретают — у Росатома, а точнее, у компании под международным брендом Tenex, которая в Советском Союзе, а теперь и в России была и остаётся "Техснабэкспортом", приобретается обогащённый по урану-235 до энергетического уровня (в среднем до 5%) оксид урана. В отрасли, чтобы не путаться с названиями, это ОУП — обогащённый урановый продукт.

По этапам переработки и, соответственно, по уровню стоимости уран выглядит следующим образом:

— природная руда урана, она же закись-окись урана, она же жёлтый кек — добытый и освобождённый от пустой породы уран;

— гексафторид урана — химически чистое соединение урана с фтором;

— обогащённый гексафторид — гексафторид урана, в котором содержание урана-235 повышено до 5%

— ОУП — обогащённый урановый продукт, оксид урана с содержанием урана-235 в 5%.

На этом подготовка урана к его погружению в активную зону реактора не заканчивается, впереди у него ещё три технологические операции, которые для краткости объединены в такое понятие, как "фабрикация топлива". Порошок ОУП либо прессуют, либо спекают в топливные таблетки, этими топливными таблетками набивают тонкие и длинные трубки из циркония или сплавов с цирконием, эти трубки собирают в топливные сборки, и вот топливные, или, точнее, тепловыделяющие, сборки (ТВС) ядерно горят в активных зонах реакторов.

Уран на рынке появляется после любого из описанных процессов: в виде жёлтого кека, в виде гексафторида, в виде обогащённого гексафторида и в виде обогащённого оксида, то есть в виде обогащённого уранового продукта. Производятся для продажи и ТВС, о чём все мы многажды слышим, когда речь заходит про территорию, контролируемую Киевом, — "Энергоатом" отказался от российского ядерного топлива в пользу топлива, изготавливаемого Westinghouse на его заводе в Швеции. Если будет интерес с вашей стороны, уважаемые читатели, я с удовольствием продолжу рассказ — уж очень хочется, чтобы в неразборчивом лепете господ журналистов и прочих сотрудников СМИ умело находить реальное положение дел как можно больше людей. И да, предлагаю использовать очень простой индикатор, лакмусовую бумажку, которая в 99 случаях из ста даёт понять, писал текст профессионал или это творчество очередной блондинки из анекдотов. На фразе "США закупили у России" — останавливайтесь сразу, не тратьте время. Не покупают Штаты ни грамма урана — не только у России, вообще ни у кого. Все АЭС на территории Штатов — частные, нет в этой стране никакой фантастической централизованной закупки. Кто на какой объём, по какой цене, по какому календарному графику смог купить — тот сам себе кузнец своего счастья. Но все такие сделки визируются в Министерстве энергетики США, поскольку с 2014 года действует введённый на государственном, законодательном, уровне лимит на российский ОУП — 20%. Жёстко у них там, да только вот доля российского ОУП в импорте в Штаты в 2022 году составила 26%, в прошедшем году — 27%. И никакого нарушения законов при этом не возникло, давайте на этом моменте ещё раз остановимся. Квота в 20% на российский ОУП в Штатах — годовая, а топливные сессии у американских АЭС — от 12 до 24 месяцев, нет у реакторов жёсткой привязки к годовому графику. Потому: "Здравствуйте, Министерство энергетики США. Я Джон Смит, глава компании "Джон Смит и сыновья", владеющей АЭС "Джон Смит и внуки". В прошлом году я не выбрал всю квоту, которую мы с вами согласовали, — не довёз -дцать тонн, сверьтесь с записями. В этом году я выберу всю квоту и прошлогодний остаток, чтобы реакторы не останавливать. Олл райт?" — "Йес оф коз". Вот и всё, никакие квоты не нарушаются, если смотреть не на один-два года, а на пятилетку. Парадокс, как ни крути: Министерство энергетики Штатов пятилетки вполне устраивают, а наши российские СМИ норовят волноваться и раздувать сенсации по итогам отдельно выхваченного из статистики года. Но и с той стороны океана таких умников хватает — по прошедшей осени первое чтение в Конгрессе США прошёл законопроект, запрещающий импорт российского урана, о чём в той Америке только ленивый не успел рассказать. Бойся нас, Россия, сейчас ка-а-ак перестанем уран у тебя покупать — сразу начнёте ёжиков по карточкам на пропитание продавать. Прозвучало звонко и грозно, но исключения в этом законопроекте ровно такие же, как в ныне действующем законе о квотировании российского ОУП: разрешение может быть дано Министерством энергетики в случаях возникновения риска для национальной энергетической безопасности и в случаях, когда на рынке невозможны поставки по ценам, сравнимым с ценами Tenex. Звенеть грозными словами — это одно, а вот не забыть соломки подстелить — совсем другое, такая работа любит тишину и не любит тех, кто норовит изучать первоисточники.

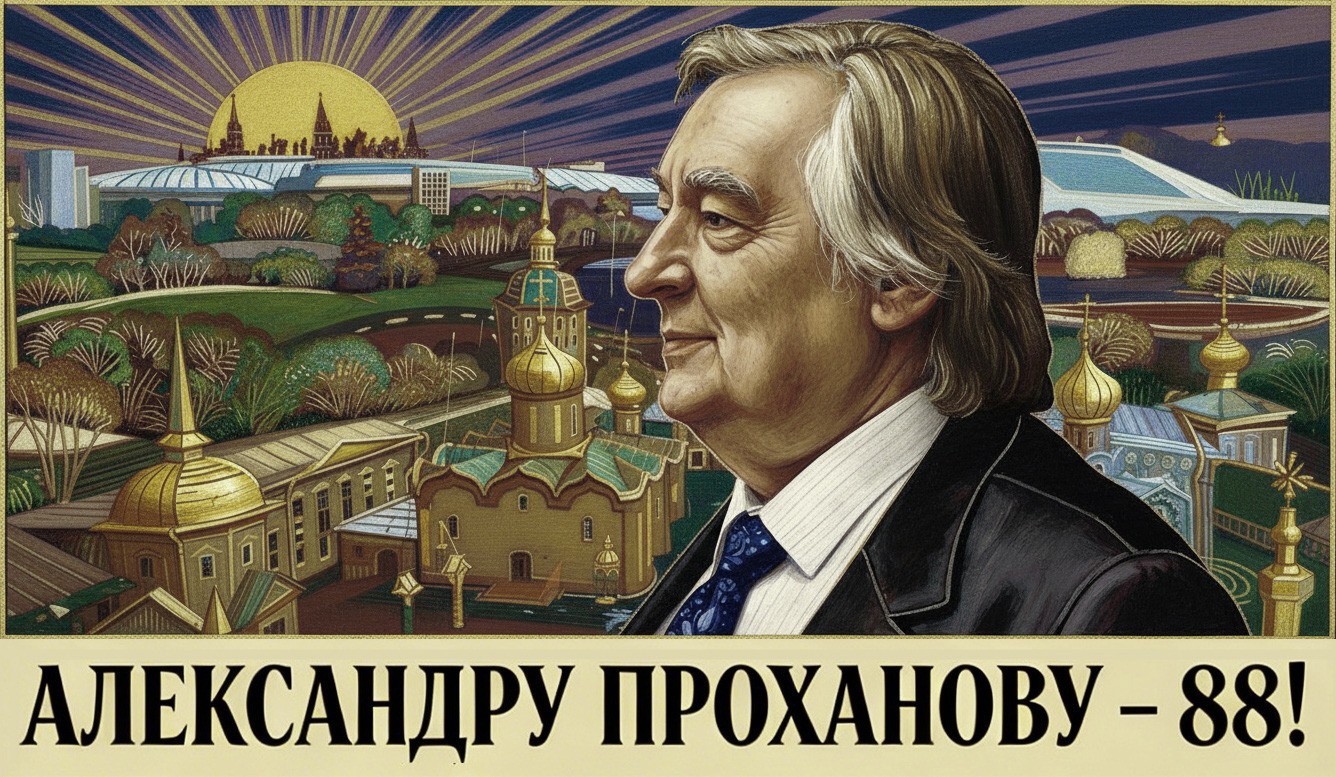

На фото: хранение обеднённого гексафторида урана на площадке Уральского электрохимического комбината. Город Новоуральск, Свердловская область/atomic-energy.ru